In occasione della 23esima edizione del Forum Retail – il più grande hub di networking tecnologico per la community del mondo del Retail organizzato da iKN Italy – Stefano Cini, Head of Consumer & GeoMkt Intelligence di NielsenIQ, ha presentato in anteprima una ricerca dedicata alla valorizzazione della micro-territorialità per supportare il futuro delle aziende e soddisfare i bisogni dei consumatori.

A causa della attuale e complessa situazione socio-economica, la condizione delle famiglie italiane verte ormai in uno stato di crisi. L’inflazione resta elevata, nonostante un progressivo rallentamento, e l’attenzione dei consumatori continua a concentrarsi nell’attuazione di strategie di scelta per contrastare il carovita, ponderando i prodotti da inserire nel carrello della spesa e tenendo conto anche del luogo dove fare acquisti.

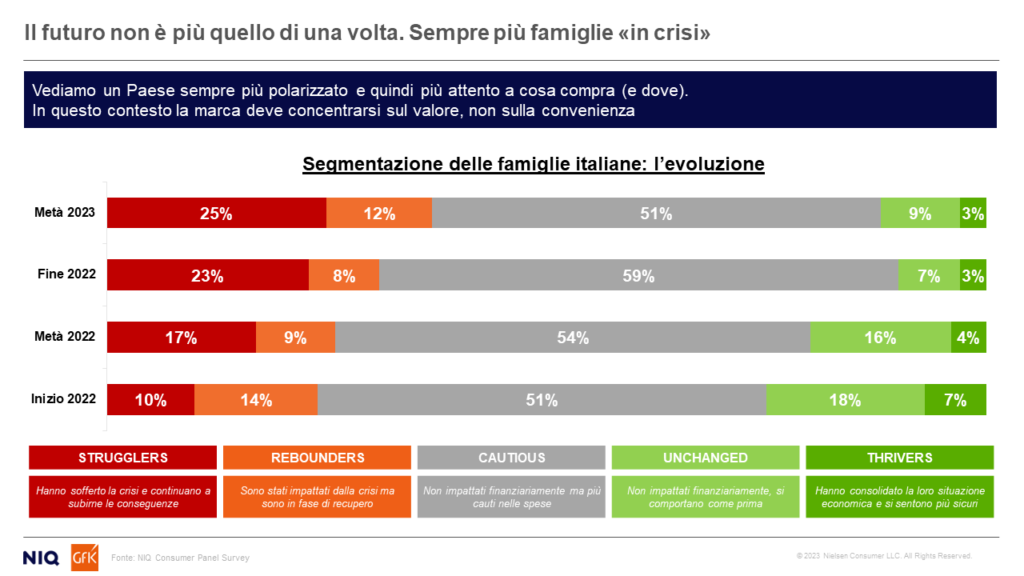

Infatti, secondo le rilevazioni di NIQ, a metà del 2023 i gruppi familiari in difficoltà in Italia rappresentano 25% della popolazione, ben 15 punti percentuali in più rispetto all’inizio del 2022 (10%). L’aumento è stato progressivo: a metà 2022 gli italiani in sofferenza per il susseguirsi della crisi erano il 17% e il 23% a fine 2022.

La polarizzazione dei consumi nel Bel Paese è ormai tangibile e accelerata dal calo del potere di acquisto degli italiani. Per il settore del Largo Consumo Confezionato le persone spendono il 16% in più rispetto al 2021 e nelle nuove strategie di risparmio gli italiani adottano dei comportamenti anti-inflazione con l’obiettivo condiviso di cercare convenienza e comprare solo l’indispensabile riducendo gli sprechi.

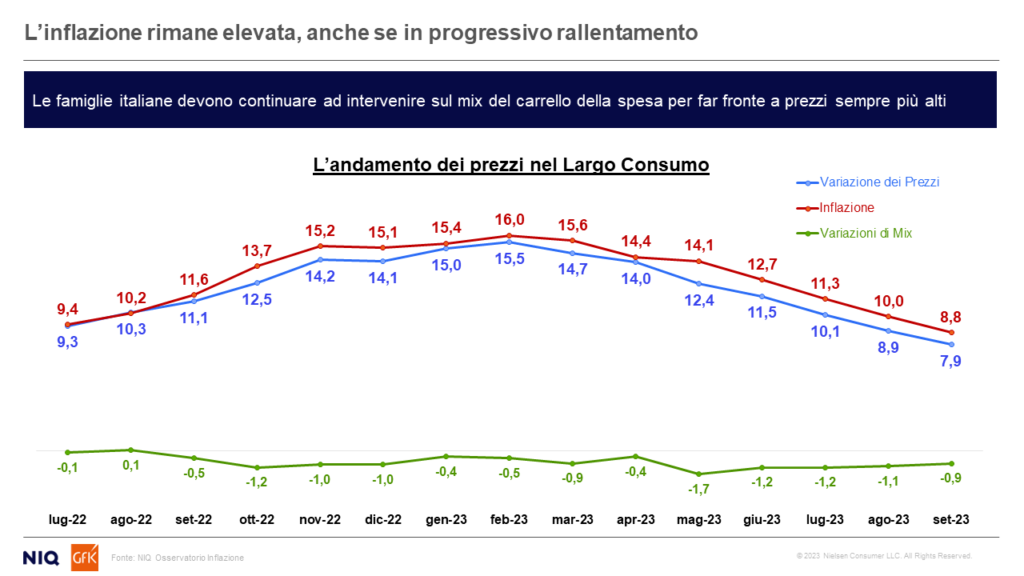

A settembre 2023, l’inflazione teorica nel Largo Consumo Confezionato tocca quota 8,8% con una variazione del mix di spesa ad opera dei consumatori dello 0,9% portando quindi l’inflazione reale al 7,9%.

Infatti, la famiglia media si scopre meno fedele all’insegna ma non alla Marca Del Distributore (MDD), con una spesa sempre più frequente e scontrini più bassi. Nello specifico, secondo le analisi di NIQ, i negozi frequentati da una famiglia sono in media 6,1, con un aumento delle visite nei punti vendita del 4,8% e il numero dei prodotti nel carrello scende negativamente a -7,9%.

Secondo NielsenIQ, in Italia nel perimetro del Largo Consumo Confezionato, la contrazione dei volumi di vendita nel 2023 proseguirà anche nel 2024 con una stima di crescita inferiore e pari al 6,3% (-0,6% vs 2023). Nel mese di agosto, i volumi totali nei diversi canali hanno registrato un calo pari al -2,7% tuttavia la tendenza non può essere generalizzata poiché è necessario prendere in esame ogni punto vendita singolarmente analizzando le caratteristiche peculiari del territorio.

Il particolare contesto attuale rende necessario un cambio di paradigma che ponga al centro il consumatore, in un’ottica di “Retail consumerization”, ovvero rivoluzionare la classica categorizzazione dei punti vendita valorizzando le micro-territorialità attraverso un uso strategico dei dati.

Stando alle rilevazioni di NIQ e di GfK Sinottica, prendendo a modello la categoria di consumatori che acquistano prodotti prevalentemente vegetali – circa 9 milioni di italiani – si osserva come all’interno della stessa città la loro concentrazione vari da zona a zona. Per esempio, a Milano l’area di Porta Venezia-Città Studi è tra quelle in cui è maggiore la concentrazione di questo gruppo di consumatori. Situazione simile nei quartieri di altre città d’Italia come la Crocetta a Torino, l’EUR a Roma e l’Arenella a Napoli in cui si individuano molte più similarità, seppur siano luoghi di città distanti tra loro, mentre in zone della stessa città si delineano marcate differenze all’interno dell’area urbana.

Stefano Cini, Head of Consumer & GeoMkt Intelligence di NielsenIQ commenta “La variabile principale che avrà il maggior impatto nella gestione presente e futura delle aziende del retail è l’evoluzione del comportamento dei consumatori. Ecco perché la segmentazione tradizionale basata su elementi geografici come Aree, Regioni e Province o le metrature dei canali distributivi come Iper, Super o Discount non è più sufficiente per spiegare le dinamiche del Largo Consumo Confezionato. Diventa quindi fondamentale adottare una nuova visione che valorizzi le segmentazioni micro-territoriali e le caratteristiche degli acquirenti”.