Nella cornice di Cibus Connecting Italy, il Salone internazionale dell’alimentazione che si è svolto a Parma il 29 e 30 marzo, NielsenIQ ha presentato gli ultimi rilevanti dati di scenario sull’attuale contesto socio-economico e sulle percezioni ed intenzioni di spesa dei consumatori.

I punti chiave:

- Il 43% degli italiani ritiene di avere disponibilità economiche solo per acquistare lo stretto necessario

- Calano del 6% i volumi acquistati a gennaio 2023 (vs 2022)

- Contro la crisi il 50% dei consumatori acquista prodotti in promozione

- Il benessere sia mentale sia fisico è la priorità per il 31% delle persone

- Boom dell’alimentazione sportiva: la acquista 1 consumatore su 3

L’attuale situazione economica è in evidente peggioramento e mette i consumatori di fronte a sfide e scelte da compiere. Infatti, il 62% dei consumatori a livello globale e il 70% di quelli italiani si sente già in una situazione di recessione e il 38% (43% in Italia) ritiene di avere disponibilità economiche solo per acquistare lo stretto necessario. Di conseguenza il primo rimedio, quasi istintivo, per la situazione attuale è la riduzione dei volumi acquistati, che in Italia hanno registrato un calo del 6% nelle prime 4 settimane del 2023 (vs 2022).

È una tendenza che si osserva in molti paesi e che riguarda tutte le principali categorie del Largo Consumo, anche se la crisi non impatta nello stesso modo su tutte. Pur in una situazione così complessa alcune categorie di prodotto hanno registrato performance migliori nel 2022 rispetto al 2021. In Italia per esempio è cresciuto – in termini di volumi venduti – tutto il mondo dell’Alimentazione sportiva (+46,9%), con Energy Drink (+25,3%) e Integratori (+9,5%), ma anche l’universo delle Caramelle (+8,8%), dei Gelati (+6,2%) e delle Merendine (3,9%) cioè in generale tutto ciò che può gratificare il consumatore. Si tratta infatti di prodotti che aiutano le persone a compensare una situazione stressante e che contribuiscono ad alimentare il benessere fisico e mentale, al primo posto tra le priorità per il 2023.

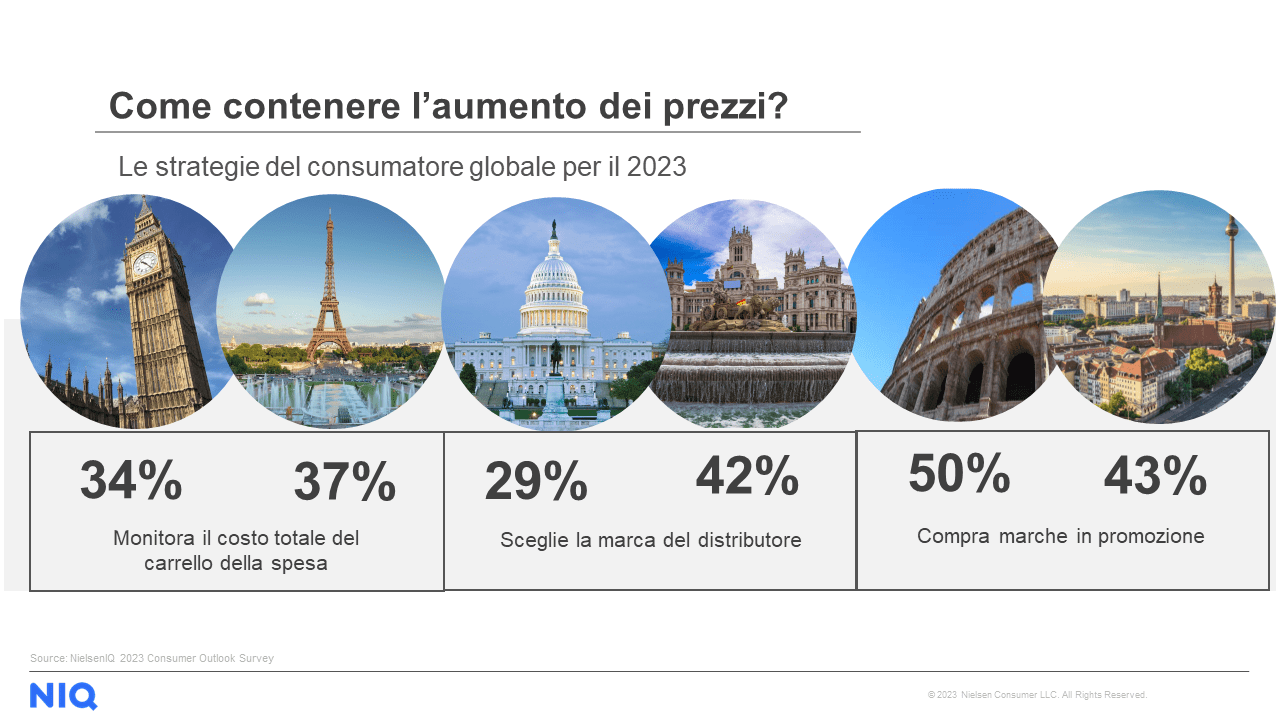

La ricerca di gratificazioni avviene comunque attraverso strategie prudenziali. Per esempio monitorando il costo totale del carrello della spesa (34% nel Regno Unito e 37% in Francia), scegliendo principalmente prodotti a Marchio del Distributore (29% negli USA e 42% in Spagna) o acquistando marche in promozione (50% in Italia e 43% in Germania). Si tratta di azioni non necessariamente legate alla ricerca di beni di primo prezzo quanto piuttosto al miglior rapporto qualità-prezzo possibile, per poter mantenere inalterato il proprio livello di gratifica ma contenendo la spesa.

Anche in uno scenario di crisi, per il nostro Paese rimangono ancora delle note di positività: da un lato, l’export italiano ha registrato un +19,8% nel valore delle esportazioni rispetto al 2022 con particolare successo dell’Agroalimentare. Allo stesso tempo i risultati sono ottimi anche sul fronte delle presenze turistiche nel Bel Paese, che già avevano accelerato nel post covid ma che hanno segnato un vero e proprio boom nel 2022, con 400 milioni di turisti registrati (+38,2% vs 2021).

Di conseguenza, stanno cambiando le priorità e le preoccupazioni del consumatore medio, che cerca di contenere le proprie spese, manifesta nuove priorità e adotta nuove strategie, sia nella gestione delle proprie finanze sia specificamente nel fare la spesa.

Il commento di Marco Pellicci, SMB & Global Snasphot Solution Leader di NielsenIQ:

Per il 2023 lo stare bene, sia mentalmente sia fisicamente, è la priorità principale per il 31% degli italiani. Lo si osserva per esempio nell’esplosione, dal post pandemia, dell’alimentazione sportiva: nel nostro Paese nel 2021 erano 6,7 milioni le famiglie acquirenti di questa categoria,mentre nel 2022 sono diventate 8,1 milioni (+20,2%), un valore che corrisponde al 31,6% dei consumatori.

Si tratta di una tendenza ormai consolidata: se 1 famiglia su 3 acquista una determinata categoria di prodotti, non si parla più di trend ma si delinea una vera e propria abitudine di consumo. Ancor più se la crescita della percentuale di penetrazione dell’alimentazione sportiva interessa tutte le tipologie di famiglia, indipendentemente dal livello di reddito e della fase di crescita familiare. Infatti, riguarda sia le nuove famiglie (29,5% nel 2022 vs 19,0% nel 2021), sia le famiglie stabili (41,8% vs 34,4%) e anche le famiglie mature senza figli a carico (39,2% vs 32,4%).

Inoltre, le performance del comparto rimangono decisamente positive anche ampliando l’analisi e considerando la generica categoria del “Good for me”, cioè quella che oltre a comprendere l’alimentazione sportiva, gli integratori e i sostitutivi del pasto si arricchisce di altri livelli, includendo anche il mondo del Senza Glutine, della Frutta Secca e delle Bevande salutistiche, come i sostitutivi del latte e le acque aromatizzate.

Qualsiasi sia infatti l’ampiezza della categoria “Good for me”, sia che sia più ristretta (alimentazione sportiva) sia più allargata (cioè includendo tutti gli altri prodotti sopra citati), la performance è positiva. Nel dettaglio, nelle prime 8 settimane dell’anno i prodotti per il Benessere hanno continuato a crescere sia a valore sia a volume (vs 2022), a conferma del cambio di comportamento e abitudini dei consumatori (immagine 2, in allegato). La crescita del “Good for me” inoltre riguarda tutti i canali di vendita: dagli ipermercati, ai supermercati, ai discount, fino ad un vero e proprio boom nel mondo eCommerce.

Parallelamente, anche i claim del benessere presentano trend interessanti: è il caso del Senza zuccheri aggiunti (+19% a valore, +14.9% a volume), dell’High Protein (+9,3% a valore, +4,3% a volume) e del Low Calories (+6,8% a valore, +3,7% a volume).

In un mondo che cambia, in cui i consumatori stanno modificando i propri bisogni e comportamenti d’acquisto, risulta sempre più importante sapersi differenziare, rispondendo ai nuovi trend di consumo. Risulta quindi necessario elaborare strategie rivolte a queste particolari categorie di prodotto, dall’identificazione del perimetro (i cui confini sono ancora vaghi), alla creazione dello scaffale, alla definizione dei prezzi e degli assortimenti.